「idecoを運用するには、楽天証券かsbi証券のどっちがいいのだろう?どちらも似ている気がして、違いが良く分からない…」

楽天証券とsbi証券は、idecoの運用金融機関として人気が高いネット証券ですよね。しかし、両者の特徴は似ているところも多いため、どちらでidecoを運用しようか迷っている方も多いのではないでしょうか?

確かに楽天証券とsbi証券は、「運用管理手数料が無料」という点と年金資金の受け取り方は共通していますが、実は異なる点も多く存在します。たとえば、以下の4つが楽天証券とsbi証券で相違点があるものです。

- 運用商品ラインナップの充実度

- 信託報酬の低さ

- 運用ツールの使いやすさ

- サポートの充実度

上記の相違点を踏まえると、idecoを運用するときは楽天証券がおすすめか、あるいはsbi証券が良いか、それぞれ向いている人が変わってくるのです。

「楽天とsbiは何となく似ている気がするし、どっちでも同じだろう」と思って何となく選んでしまうと、思うようにお金を増やせなくなるリスクが発生します。

そこでこの記事では、楽天証券とsbi証券の違いを、idecoの運用金融機関選びで大切になる次の6つのポイントを比較しながら詳しく解説していきます。

【比較ポイント】

・運用商品ラインナップの充実度

・信託報酬の低さ

・手数料の低さ

・運用ツールの使いやすさ

・サポートの充実度

・受け取り方法の選択肢

この記事を読めば、ご自身に合うidecoの金融機関は楽天証券もしくはsbi証券かを判断いただけるようになります。idecoを運用するには楽天証券とsbiのどちらが良いのか迷っている方の参考になれば幸いです。

目次

idecoで楽天証券とsbi証券のどっちを選ぶべきか決められる比較一覧

冒頭でも説明した通り、idecoの運用金融機関として人気の楽天証券とsbi証券は、同じような特徴を持つネット証券です。

しかし、idecoの運用金融機関を選ぶときに大切になる以下6つのポイントを考慮して比較すると、共通点もあれば異なる点も多くあり、同じようなネット証券とはいえません。

※★3つで評価しています。

では、楽天証券とsbi証券ではどのような点が共通していて、どのような点が異なるのか、次の章から上記の6つのポイントを比較して解説していきましょう。

【比較ポイント①】運用商品ラインナップの充実度

idecoの運用金融機関を選ぶにあたって最も大切になってくるのが、その金融機関が取り扱う運用商品のラインナップの充実度です。

idecoの運用商品には、大きく分けて「元本確保商品」と「投資信託」の2つがあります。元本確保商品は定期預金や保険といった元本が保証されている商品、投資信託は株式や債券などを買ってお金を増やしていく商品です。

idecoを始めるときは、まず毎月拠出する掛金をどんな方法で運用していくかを決める必要がありますが、自分の運用方針に合った商品はどの金融機関でも買えるとは限りません。金融機関が取り扱うidecoの運用商品のラインナップが優れていれば、多くの選択肢から自分の運用方針に合う商品が見つかりやすくなります。

楽天証券とsbi証券では、sbi証券の方が運用商品ラインナップと数が多いです。

| 金融機関名 | 商品ラインナップの一例と数 |

|---|---|

| 楽天証券 | ・元本確保商品…1本 ・投資信託…31本 |

| sbi証券 | <オリジナルプラン> ・元本確保商品…1本 ・投資信託…36本 <セレクトプラン> ・元本確保型商品…1本 ・投資信託…37本 ※オリジナルプランとセレクトプランに含まれているのが同じ商品もある |

ここで、それぞれのネット証券の商品ラインナップについて詳しく見ていきましょう。

楽天証券の場合

楽天証券では、元本確保商品1本と投資信託31本の計32本の運用商品が取り扱われています。

元本確保型の商品

楽天証券で取り扱う元本確保型商品は、「みずほDC定期預金」になります。

| 運用会社 | みずほ銀行 |

|---|---|

| 預入期間 | 1年 |

| 適用金利 | 0.002%(2020年11月30日時点) |

| 利息の計算方法 | 付利単位を1円歳、365日で日割りで計算 |

| 満期日の取り扱い | 利息を元本に組み入れて、1年の期間で自動継続される |

| 申し込み単位 | 預入金額は1円以上 |

| 手数料 | なし |

みずほDC定期預金は元本割れのリスクがなく、安全性の高い運用商品です。投資信託で発生する信託報酬(投資信託を管理・運用してもらうために支払う費用)も発生しません。

投資でお金を増やすことに不安がある場合、コストをかけずに貯蓄したい場合に向いている元本確保商品を取り扱っているといえます。

投資信託型の商品

楽天証券の投資信託は「楽天証券iDeCoセレクション」と呼ばれ、その特徴は次の通りです。

①運用コストが低く、幅広い資産タイプの商品がある

②世界最大級の資産運用会社・バンガードと協働した「楽天・バンガード・ファンド」の運用商品がある

③低コストで人気の高い「たわらノーロードシリーズ」の商品が豊富にある

1つずつ説明しましょう。

①運用コストが低く、幅広い資産タイプの商品がある

楽天証券iDeCoセレクションには、ファンドアナリストが厳選した運用コストが低い商品が多く、資産タイプも幅広いです。

【楽天証券の投資信託・資産タイプ】

| 資産タイプ | 概要 |

|---|---|

| ①国内株式 | 国内の証券取引所に上場している株式へ主に投資する商品 |

| ②国内債券 | 国内の発行体によって、国内で円で発行された債券へ主に投資する商品 |

| ③国内REIT | 東京証券取引所に上場している不動産投資信託(REIT)へ主に投資する商品 |

| ④外国株式 | 海外の証券取引所に上場している株式へ主に投資する商品 |

| ⑤海外債券 | 海外の発行体によって、外貨で発行された債券へ主に投資する商品 |

| ⑥海外REIT | 海外の証券取引所に上場している不動産投資信託(REIT)へ主に投資する商品 |

| ⑦コモディティ | 金や原油などの商品(コモディティ)へ主に投資する商品 |

| ⑧バランス型 | 複数の資産に投資する商品 |

| ⑨ターゲットイヤー | 投資家の退職時期(ターゲットイヤー)を考慮して、始めはリスクのある資産へ投資比率を高めに投資し、徐々に投資比率を下げて運用をする商品 |

国内や海外の株式・債券の他、近年話題になっている不動産投資「REIT(リート)」やリスクを抑えられる分散投資が可能な「バランス型」といった商品まであり、運用方針に合わせて数多くの選択肢から投資信託を選べるようになっています。

②世界最大級の資産運用会社・バンガードと協働した「楽天・バンガード・ファンド」の運用商品がある

インデックス・ファンド(株価指数などの指標に基づいて運用する投資信託)の運用資産が世界最大級のバンガード社と協働した「楽天・バンガード・ファンド」のideco運用商品が2本あることも注目です。

1.楽天・全米株式インデックスファンド(楽天・バンガード・ファンド(全米株式))

| 運用会社 | 楽天投信投資顧問 |

|---|---|

| ファンドの管理費用(信託報酬含む) | 0.162% |

| 特徴 | ・約4,000銘柄のアメリカの株式市場の大・中・小型株で構成 ・グローバル企業が多く、経済成長を見込めるアメリカ株に投資できる ・ファンドの管理費用が低いため、低コストで運用しやすい |

2.楽天・全世界式インデックスファンド(楽天・バンガード・ファンド(全世界株式))

| 運用会社 | 楽天投信投資顧問 |

|---|---|

| ファンドの管理費用(信託報酬含む) | 0.212% |

| 特徴 | ・新興国や中型株・小型株を含む世界約7,000銘柄で構成 ・1本で全世界の株式市場をカバーできる商品 ・ファンドの管理費用が低いため、低コストで運用しやすい |

「楽天・バンガード・ファンド」シリーズは長期分散投資に適した商品で、2020年9月時点で純資産総額が2,000億円を突破しています。「楽天・バンガード・ファンド」の投資信託をidecoで2本購入できるのは、楽天証券のみです。

老後の生活資金には、3,000万円以上必要といわれています。加入してから受給年齢の60歳になるまで長期運用していくidecoで、実績のある「楽天・バンガード・ファンド」の商品を活用すれば老後の生活資金に余裕が生まれる可能性が高まります。

③低コストで人気の高い「たわらノーロードシリーズ」の商品が豊富にある

低コストで人気の高い「たわらノーロードシリーズ」の商品が5本あるところも、楽天証券の特徴です。

| 運用商品名 | 特徴 |

|---|---|

| たわらノーロード 日経225 | ・東証1部上場銘柄のうち厳選された225銘柄で構成される ・ファンド管理費用(信託報酬含む)は、0.187% |

| たわらノーロード 国内債券 | ・国内発行の公募利付債券流通市場全体の動向を捉えている ・ファンド管理費用(信託報酬含む)は、0.154% |

| たわらノーロード 先進国株式 | ・日本を除いた先進国の株式の指数に基づいて運用する ・ファンド管理費用(信託報酬含む)は、0.10989% |

| たわらノーロード 先進国債券 | ・日本を除いた先進国の国債の指数に基づいて運用する ・ファンド管理費用(信託報酬含む)は、0.187% |

| たわらノーロード 先進国債券(為替ヘッジあり) | ・日本を除いた先進国の国債の指数に基づいて運用する ・為替変動によるリスクの低減を目指す ・ファンド管理費用(信託報酬含む)は、0.22% |

「ノーロード」とは販売手数料が発生しない投資信託のことです。「たわらノーロードシリーズ」は、ファンド管理費用も0.1%~0.2%と低めに設定されています。

楽天証券には、低コストで運用してお金を貯めていきたい場合に有効な商品が揃っていることが分かりますね。

sbi証券の場合

sbi証券には「セレクトプラン」と「オリジナルプラン」の2つのプランが用意され、それぞれのプランに元本保証商品と投資信託が組み込まれています。それぞれのプランに共通する商品もありますが、プラン独自の商品もあります。

| プラン名 | 運用商品のラインナップと数 |

|---|---|

| オリジナルプラン | ・元本保証型…1本 ・投資信託…36本 |

| セレクトプラン | ・元本保証型…1本 ・投資信託…37本 |

オリジナルプランは、sbi証券がidecoの取り扱いを開始した2005年から提供されているプランです。コストや運用実績などを総合的に分析して厳選された商品が揃っています。

セレクトプランは、2018年11月から提供されているプランです。信託報酬が最安水準の商品が多く、コストが低い商品をメインに取り揃えているのが特徴です。

sbi証券の場合、特徴別にプランが分かれ、そのプランに適している商品が揃っているため、商品選びに悩む時間を削減できる可能性があります。商品数も多いため、選択肢も広がります。

では、それぞれのプランで取り扱われている、元本保証型の商品と投資信託型の商品を見てみましょう。

元本確保型の商品

オリジナルプランもセレクトプランも、取り扱われている元本確保型商品は「あおぞらDC定期(1年)」です。

| 運用会社 | あおぞら銀行 |

|---|---|

| 預入期間 | 1年 |

| 適用金利 | 0.02%(2020年12月1日時点) |

| 利息の計算方法 | 付利単位を1円とし、365日で日割りで計算 |

| 満期日の取り扱い | 利息を元本に組み入れて、1年の期間で自動継続される |

あおぞらDC定期(1年)も元本が保証されて預金保険制度の対象であるため、リスクを考えることなく安全に運用できる商品です。

預入するときの金利は、満期日まで変わらない固定金利を採用しています。金利が上昇するリスクがないため、安心して運用できるのがメリットです。

投資信託型の商品

sbi証券の投資信託型の商品は、ラインナップが充実しています。オリジナルプランとセレクトプランからお好みのプランを選ぶことができ、そのプランに組み込まれている数ある投資信託を選んでidecoを運用できるのが特徴です。

ここで、オリジナルプランとセレクトプランで取り扱う運用商品から、それぞれ人気の高い商品をピックアップして特徴を紹介します。

オリジナルプランの人気商品

sbi証券のオリジナルプランでは、複数の資産に投資をするバランス型商品の1つである「DCインデックスバランス」シリーズが人気です。

| 商品名 | 特徴 |

|---|---|

| DCインデックスバランス (株式20) | ・国内と海外の株式・債券の4つの資産に分散投資する ・低コストで運用でき、中長期的な資産形成に向いている |

| DCインデックスバランス (株式40) | |

| DCインデックスバランス (株式60) | |

| DCインデックスバランス (株式80) |

「DCインデックスバランス」シリーズには上記4つの種類がありますが、特徴は共通しています。運用会社は日興アセットマネジメント、信託報酬率はいずれも0.154%と低めです。

異なる点は、株式の組入比率です。商品名の(株式)の後ろにある数字部分が、株式の組入比率を表しています。たとえば、DCインデックスバランス(株式20)であれば、株式の組入比率は20%となります。

sbi証券の「DCインデックスバランス」シリーズは、銘柄を選んで購入し、資産配分を考えるの手間を省くことができます。1本の商品で国内外の株式や債券への投資を分散して行い、リスクを抑えながらお金を増やせるからです。投資初心者の方でも安心して運用できるでしょう。

セレクトプランの人気商品

sbi証券のセレクトプランにある商品の中でも、特に人気なのが「SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))」です。

| 運用会社 | SBIアセットマネジメント |

|---|---|

| 信託報酬率 | 0.1102%程度 |

| 特徴 | ・日本を含む全世界の株式約8,000銘柄に幅広く投資できる ・1本で国内外の株式に分散投資ができる |

全世界の株式に投資する「全世界型株商品」を取り扱うsbi証券の商品は、この「SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))」のみです。

楽天証券の運用商品ラインナップに取り上げた「楽天・全世界式インデックスファンド(楽天・バンガード・ファンド(全世界株式))」も全世界型商品ですが、sbi証券の方が低コストで幅広い対象へ投資できる商品といえます。楽天証券のファンド管理費用は0.212%に対しsbi証券は0.1102%程度、投資対象の銘柄数も楽天証券は約7,000に対し、sbi証券は約8,000です。

全世界の株式に投資を行える上、コストを極力抑えて運用できる商品がある点は、sbi証券ならではといえます。

【比較ポイント②】信託報酬の低さ

idecoの金融機関を選ぶときは、「信託報酬」の低さにも注目したいところです。

信託報酬とは、投資信託を金融機関に管理・運用してもらうために支払う費用のことです。idecoで投資信託を運用している間は、この信託報酬を支払続けなければなりません。

長期間発生する信託報酬料が高いと、その分手元に残るお金が減ってしまいます。そうなると、せっかくお金を増やしやすい投資信託を選んだはずなのに、思うように貯蓄できず失敗する恐れがあります。

楽天証券とsbi証券では、sbi証券の方が信託報酬が低い商品が揃っています。

| 金融機関名 | 投資信託の商品数 | 信託報酬の範囲 |

|---|---|---|

| 楽天証券 | 32本 | 0.10989% ~ 1.705% |

| sbi証券 | オリジナルプラン:38本 セレクトプラン:37本 ※2つのプランに共通する商品もあり | 0.0968% ~ 2.124% |

ただ、信託報酬は商品によって異なります。投資信託でidecoを運用する場合は、信託報酬が低く、コストを抑えられる商品を選ぶことがポイントになります。

楽天証券とsbi証券で取り扱う商品の信託報酬について詳しくは、それぞれの公式ページでご確認ください。

【比較ポイント③】手数料の低さ

idecoに加入すると発生する手数料には、①国民年金基金連合会の手数料、②運用金融機関の手数料の2つがあります。2つの手数料の中には複数の手数料が含まれていますが、その中でも毎月必ず発生する手数料が3つあります。

| 手数料名 | 金額/月 |

|---|---|

| ①国民年金基金連合会の加入者手数料 | 105円 |

| ②運用金融機関の運営管理手数料 | 金融機関によって異なる。 0円~600円の範囲で発生することが多い。 |

| ③運用金融機関の信託銀行の手数料 | 66円 |

運用金融機関の運営管理手数料が無料であれば、毎月171円、年間で2,052円の手数料で済みますが、600円近くかかる運用金融機関だと毎月約770円、年間にすると約9,200円の手数料を支払わなければなりません。

| 運営管理手数料がない 金融機関 | 運営管理手数料がある金融機関 | 差額 |

|---|---|---|

| 171円/月 | 約770円/月 | 約600円/月 |

| 2,052円/年 | 約9,200円/年 | 約7,100円/年 |

運営管理手数料が安いほど無駄な出費を抑えられて、賢くお金を増やすことができるようになります。

では、楽天証券とsbi証券の手数料はどうなのでしょうか?

| 金融機関名 | 運用管理手数料/月 |

|---|---|

| 楽天証券 | 171円 |

| sbi証券 | 171円 |

楽天証券もsbi証券も、どちらも年金資産残高に関わらず運営管理手数料は0円です。このため、毎月発生するのは国民年金基金連合会の加入者手数料105円と運用金融機関の信託銀行の手数料66円の合計171円のみになります。

手数料については、どちらの金融機関でもコストの高さを心配する必要はありません。

【比較ポイント④】運用ツールの使いやすさ

idecoに加入したら、運用金融機関にある運用商品を購入後は自分で運用していくことになります。このため、idecoの運用ツールが使いやすい仕様だと、管理や運用指図をスムーズに行えます。

【使いやすい運用ツールの仕様例】

・今どのくらい利益や損失が出ているかが視覚的に分かるようになっている

・スマホでも資産状況見られたり、運用指図ができたりする

・ヘルプが分かりやすいところに掲載されている

楽天証券のsbi証券場合、楽天証券の運用ツールの方が使いやすいといえます。その理由をここで説明しましょう。

楽天証券の場合

楽天証券の運用ツールには、次のような特徴があります。

・楽天証券の証券口座を持っている場合、idecoの年金資産を1つのIDで管理できる

・運用サイト内で掛金の配分利率を変えられたり、運用商品の売却と購入の手続きができたりする

・スマートフォンの管理サイトでも、ブラウザの管理サイトと同様の操作が行える

楽天証券の運用ツールは、パソコン版とスマートフォン版がリリースされています。場所を問わずにいつでもidecoの年金資産状況を確認できたり、掛金の配分利率の変更など運用指図を行えたりするのはメリットが大きいのではないでしょうか。

また、楽天証券の口座を持っている場合は、その管理サイトのIDをidecoの運用ツールと共有できます。管理サイトへのログインを口座ごとに行わずに済み、年金資産の管理や運用指図もスムーズに行えるのです。

sbi証券の場合

sbi証券の運用ツールには、次のような特徴があります。

・sbi証券の証券口座とidecoの年金資産は、別の運用サイトで管理

・idecoで運用している商品はスマートフォンで管理できる

・スマートフォンの管理サイトではidecoの資産残高や損益状況の確認の他、掛金の配分利率の変更や運用商品の買換え(スイッチング)なども行える

sbi証券も、パソコンとスマートフォンでの管理サイトがリリースされているので、出先などで年金資産の状況確認や運用指図も容易に行えます。

ただ、sbi証券の口座を持っている場合、楽天証券のように同じIDでidecoの運用ツールと一緒に管理は行えません。証券口座の状況を確認したいときは、運用ツールを切り替える必要があります。

【比較ポイント⑤】サポートの充実度

idecoを取り扱う金融機関のサポート体制にも注意して見ておきたいところです。

idecoに加入する人の中には、投資信託が始めてという方も多いでしょう。手厚いサポートがあれば、投資信託初心者の方でも安心してidecoを運用できますよね。

たとえば、

・ヘルプページが分かりやすいところに掲載されている

・運用のノウハウを学べる資料が提供されている

・コールセンターの受付時間が長い

・休日でもコールセンターが空いている

といった点があれば、サポート体制が充実しているといえます。

サポート体制についても、楽天証券の方が充実しています。詳しく見ていきましょう。

楽天証券の場合

楽天証券では、次のようなサポート体制を整えています。

・idecoの概要や手続きの流れ、運用商品の選び方、楽天証券で取り扱っている運用商品などを紹介したスタートガイドを提供

・idecoの基礎や運用商品に関するウェブセミナー(動画)を配信している

・idecoの申し込み方法や諸変更の手続き方法まで、AIチャットロボットを使って24時間質問できる

・ideco専用のコールセンターが設置されており、祝日を除いた平日と土日に問い合わせを受け付けている

楽天証券にはideco専用のコールセンターが設けられており、祝日を除いた曜日であれば問い合わせを受け付けてくれます。idecoに特化しているので、分からなくなったときは安心して訊くことができるのは嬉しいですね。

idecoの基礎や取り扱い商品などが分かるスタートガイドを提供しているところも魅力です。idecoについて情報を知りたいとき、公式ページでわざわざ該当するところを探さなくても、スタートガイド1冊手元にあればすぐに確認できます。

また、楽天証券には24時間質問ができるAIチャットロボットもあります。わからないことがあったら、いつでも質問できるのは、心強いことでしょう。

sbi証券の場合

sbi証券のサポート体制は、楽天証券と似たようなところもあります。具体的には、次の通りです。

・idecoの概要や活用方法、運用方法に関する動画を配信している

・投資信託の格付け評価を行っているモーニングスター社が作成したidecoの運用テクニックの講座が提供されている

・運用商品選びをサポートする「SBI-iDeCoロボ」が提供されている

・ideco専用のコールセンターが設置されており、祝日を除く平日と土日に問い合わせを受け付けている(ただし、土日は新規加入に関する問い合わせの受け付けのみ)

sbi証券もideco専用のコールセンターがあり、祝日を除く曜日であれば問い合わせを受け付けてくれます。ただ、土日に関しては、受け付けてくれるのは新規加入に関する問い合わせのみです。

また、idecoのことが分かる動画といった学習ツールが充実している点も楽天証券と共通していますが、分からないことがあったらすぐに確認できるスタートガイドやAIチャットロボットのような24時間質問に応じてくれるツールは、sbi証券にはありません。

自分がどの商品が適しているかを選ぶ手助けをしてくれる「SBI-iDeCoロボ」が提供されている点は、idecoでの投資が初めての方にとっては心強い存在となるでしょう。

【比較ポイント⑥】受け取り方法の選択肢

idecoの年金資金は、年金もしくは一時金、年金と一時金の併用の3つから受け取り方法を選べます。受け取り方の違いは、次の通りです。

| 受け取り方 | 概要 |

|---|---|

| 年金 | ・雑所得扱いになる。 ・受給年齢60歳になったら、5年以上20年以下の期間で、分割で受け取る。 |

| 一時金 | ・退職金扱いになる。 ・受給年齢60歳になったら、70歳になるまでの間に一時金として一括で受け取れる。 |

| 年金と一時金の併用 | 受給年齢60歳になった時点で一部の年金資産を「一時金」として受け取る。残りの年金資産は「年金」として受け取る。 |

年金と一時金は、どの金融機関も選べますが、併用できるかは金融機関によって異なる場合があります。老後の生活プランに合わせて給付金を受け取れるかは、受け取り方法の選択肢が多いほど良いといえます。

楽天証券とsbi証券に関しては、両者とも上記3つの受け取り方法の中から目的に合わせて選ぶことが可能です。

ただ、年金として受け取る場合、楽天証券とsbi証券では受け取る期間と回数に違いがあります。

【楽天証券の場合】

| 年金の受け取り期間 | 5年以上20年以下の期間から、1年刻みで選択可能 |

|---|---|

| 年金の受け取り回数 | 年1回・年2回・年3回・年4回・年6回・年12回 |

【sbi証券の場合】

| 年金の受け取り期間 | 5年・10年・15年・20年 |

|---|---|

| 年金の受け取り回数 | 年1回・年2回・年4回・年6回 |

年金を受け取る期間と回数を見ると、楽天証券の方が選択肢が多いといえます。老後の生活プランに合わせて、幅広い選択肢から受け取り方を選びたい場合に向いているでしょう。

idecoの運用で楽天証券がおすすめな人

ここからは7章までに比較したポイントを全て踏まえて、idecoの運用で楽天証券とsbi証券におすすめの人をそれぞれ説明していきます。

まず、idecoの運用で楽天証券がおすすめの人は、次のような人です。

・投資を初めて運用する

・使いやすいツールで運用したい

順に説明していきましょう。

投資を初めて運用する

idecoの加入によって、初めて投資信託を使って貯蓄を増やすことになった方もいるでしょう。投資信託はうまく運用すればお金が増えやすい魅力的な商品ですが、運用結果は市場の状況に左右されるため元本割れのリスクのある商品でもあるため、不安に思うこともありますよね。

そんな方におすすめなのが、楽天証券です。

楽天証券であれば、idecoの基礎や運用方法などに関するウェブセミナーが提供されているため、投資が初めてでもこれらのツールで学習をすれば投資の運用に活かすことができます。スタートガイド1冊からでもidecoについて詳しく知ることができるので、お好みに合った媒体でidecoについて学ぶことが可能です。

また、分からないことがあればAIチャットロボットで質問できたり、ideco専用コールセンターで平日はもちろん、土日でも問い合わせができます。コールセンターは営業時間内での問い合わせになりますが、AIチャットロボットは24時間利用できるので、ちょっとした質問はAIチャットロボット、詳しいことを知りたいときはコールセンターと使い分けも可能です。

楽天証券であれば、投資による貯蓄が初めての方にとって心強い存在となるでしょう。

使いやすいツールで運用したい

idecoを運用するときは、使いやすいツールが良いという方も楽天証券がおすすめです。特に、楽天証券の証券口座を持っている方に該当します。

楽天証券もsbi証券もパソコンとスマートフォンで運用サイトが提供されており、どちらも好きなツールで運用状況の確認、掛金の配分利率の変更、スイッチングを行えます。

しかし、他に口座を持っていた場合は、楽天証券の方が有効です。楽天証券であれば1つのIDで複数の口座を管理できるので、わざわざ管理サイトを切り替える必要がありません。

複数の口座の管理サイトをログインし直して、資金状況を確認するのは手間がかかりますよね。楽天証券であればストレスを感じることなく、idecoや他の資産の管理や運用を行うことができるのです。

idecoの運用でsbi証券がおすすめな人

idecoの運用でsbi証券がおすすめなのは、次のような人です。

・運用商品の選択肢が多い方が良い

・低コストで運用したい

多くの選択肢から運用商品を選びたい方やなるべく低コストで運用したい方がsbi証券での運用に向いているといえます。詳しく説明しましょう。

運用商品の選択肢が多いほうが良い

楽天証券とsbi証券の運用商品のラインナップ数は、sbi証券の方が5つほど多いです。僅差かもしれませんが、取り扱いの運用商品が少しでも多ければ、自分の運用方針に合った商品が見つかりやすくなります。

また、sbi証券では「オリジナルプラン」と「セレクトプラン」の特徴が異なる2つのプランからいずれかを選んで、そのプランに組み込まれている運用商品で貯蓄できます。選択肢が多くあっても、目的に合ったプランを選びやすいのはsbi証券ならではの魅力でしょう。

低コストで運用したい

sbi証券は、運用管理手数料が無料である上に、信託報酬が低い運用商品が多く揃っています。特に「セレクトプラン」には、低コストで運用できる商品が豊富です。

楽天証券も運用管理手数料は無料ですし、信託報酬が低い運用商品もあります。しかし、「1-1. 比較ポイント①運用商品ラインナップの充実度」でも取り上げた「SBI・全世界株式インデックス・ファンド(愛称:雪だるま(全世界株式))」のように、信託報酬が最安として知られ、全世界の株式を対象に投資できる商品があるのは、sbi証券のみです。

コストを重視してidecoを運用したい場合は、sbi証券を利用した方が手元に残るお金を増やせる可能性が高まるでしょう。

楽天証券とsbi証券のideco口座開設方法

楽天証券とsbi証券のどちらでidecoを運用するか決めたら、口座を開設しましょう。それぞれのideco口座の開設方法は、次の通りです。

楽天証券の場合

楽天証券のideco口座は、次のステップで開設していきます。

①事前に楽天証券の口座を開設する。

※事前に作っておくと情報入力がスキップされてスムーズなのでこの時点で作るのがベストです。

②楽天証券のホームーページにある「個人型確定拠出年金(iDeCo)申し込書請求はこちら」から、idecoの申込書を請求する

③必要事項を記入した加入申込書と必要書類を楽天証券へ返送する

④国民年金基金連合会の審査が行われる

⑤加入審査の完了後、「個人型確定拠出年金確認通知書」や「口座開設のお知らせ」といった書類が届く

idecoの場合は国民年金基金連合会の審査があるため、申し込みから手続きか終わるまでは、約1ヶ月~2ヶ月程度の時間を要します。すぐに運用できないことは、念頭に置いておきましょう。

楽天証券の口座開設について詳しくは、楽天証券の公式ページにある「新規加入申込方法 | 個人型確定拠出年金(iDeCo) | 楽天証券」をご覧ください。

sbi証券の場合

sbi証券の口座も、楽天証券と同じようなステップで開設できます。

①事前にsbi証券の口座を開設する。

※事前に作っておくと情報入力がスキップされてスムーズなのでこの時点で作るのがベストです。

②sbi証券のホームページにある「iDeCoの資料請求はこちら」より、資料と申込書類を請求する

③記入済みの申込書と必要書類をsbi証券へ返送する

④国民年金基金連合会の審査が行われる

⑤加入審査の完了後、「個人型確定拠出年金確認通知書」といった各種書類が届く

楽天証券と同様、申し込みから手続きか終わるまでは、約1ヶ月~2ヶ月程度の時間を要します。

sbi証券の口座開設について詳しくは、sbi証券の公式ページにある「掛金を拠出する(加入)|SBI証券の個人型確定拠出年金:iDeCo(イデコ)|SBI証券」をご覧ください。

楽天証券とsbi証券のideco口座に関するQ&A

最後に、楽天証券とsbi証券のideco口座関してよくある質問に対する答えをまとめましたので、ご参考ください。

すでに開設している楽天/sbiの証券口座をideco口座に指定できる?

ideco口座は、すでに開設している口座とは別に管理するため指定は行えません。

掛金の引き落とし口座にも開設済みの証券口座を指定することはできず、各ネット証券が指定する金融機関の口座を指定することになります。

楽天証券もしくはsbi証券ので口座を開いた後、どちらかに運用金融機関を変更できる?

idecoでは年に1回、運用金融機関の変更が可能です。

運用金融機関の変更は、idecoの公式ページにある「イデコ加入者・運用指図者の方へ|イデコ手続き関連|個人型確定拠出年金iDeCo【公式】」から「加入者等運営管理機関変更届 (K-004)」をダウンロードし、必要事項を記入して金融機関に提出することで行えます。

運用金融機関の変更手続きについて詳しくは、金融機関に問い合わせてください。

掛け金の引き落とし口座は、楽天証券は楽天銀行、sbi証券は住信sbiネット銀行に指定すべき?

ideco口座を、楽天証券もしくはsbi証券で開設する場合、掛金の引き落とし口座をそれぞれの銀行で開設することは必須ではありません。開設しようとしているネット証券の関連銀行の口座を持っている場合は、連携することも可能ですし、別の銀行口座を指定することもできます。

ただし、楽天証券もsbi証券も、掛け金の引き落とし口座に指定できる金融機関が指定されており、種類も異なります。詳しくは、ideco口座を開設するネット証券のホームページをご確認ください。

まとめ

idecoの運用金融機関として人気の楽天証券とsbi証券は同じような特徴がありますが、運用金融機関を選ぶときのポイントで比較すると、異なる点も多くあります。

| 共通点 | 相違点 |

|---|---|

| ・手数料の低さ ・受け取り方法の選択肢 | ・運用商品ラインナップの充実度 ・信託報酬の低さ ・運用ツールの使いやすさ ・サポートの充実度 |

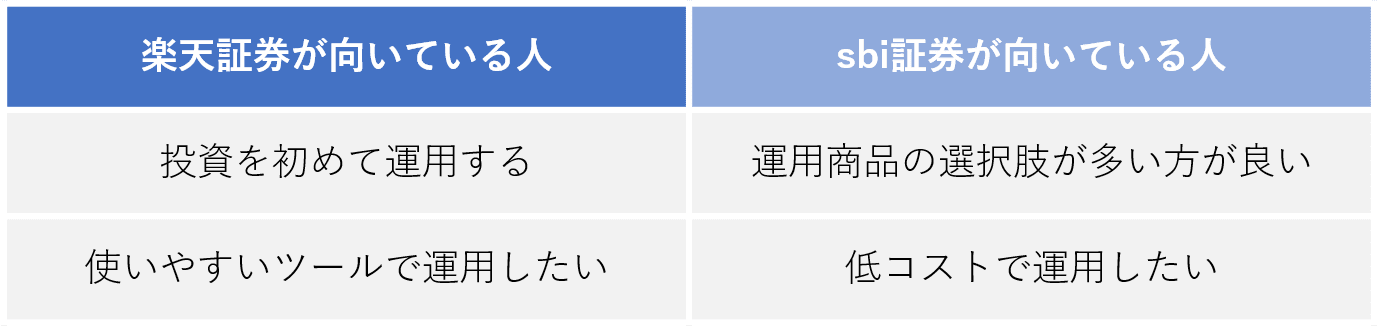

上記の共通点と相違点を考慮すると、idecoの運用機関として楽天証券が向いている人と、sbi証券が向いている人は次の通りになります。

| 楽天証券 | ・投資を初めて運用する ・使いやすいツールで運用したい |

|---|---|

| sbi証券 | ・運用商品の選択肢が多い方が良い ・低コストで運用したい |

idecoの運用金融機関は年に1回変更可能ですが、基本的には受給年齢の60歳になるまで長期間付き合っていくことになります。

idecoの運用金融機関として適しているのは楽天証券もしくはsbi証券かは、それぞれの特徴を踏まえて、運用方針に合いそうな機関を選ぶようにしましょう!

コメントを残す